Heute möchten wir uns einmal etwas näher mit dem Thema Zeitwertverlust bei Optionen beschäftigen. Schließlich ist der Zeitwertverlust für uns als Stillhalter die Haupteinnahmequelle. Häufig hören wir von angehenden Optionshändlern die Frage, wann man am besten verkaufte Optionen zurückkaufen soll. Wenn wir denn antworten, dass wir – in Abhängigkeit der Strategie – Optionen teilweise schon zurückkaufen, wenn diese gerade einmal ein Viertel ihres Wertes eingebüßt haben, ernten wir Erstaunen. Schließlich sei es doch so, dass Optionen gerade kurz vor Laufzeitende dem größten Wertverlust unterliegen.

Zunächst aber kurz als Wiederholung für alle angehenden Optionshändler: grundsätzlich besteht jede Option aus dem sogenannten inneren Wert und dem Zeitwert. Im Englischen spricht man von „intrinsic value“ für den inneren Wert und vom „extrinsic value“, wenn man den Zeitwert meint. Beide Werte usammengenommen ergeben die Optionsprämie. Der innere Wert ist der Wert, den eine Option hätte, wenn Sie heute abgerechnet würde. Er ergibt sich aus der Differenz zwischen dem Underlying-Preis und dem Strikepreis der Option. Nicht jede Option hat aber einen inneren Wert. Nur Calls mit einem Strike, der tiefer als der aktuelle Preis des Underlyings ist und Puts mit einem höheren Strikepreis haben einen inneren Wert. Man spricht davon, dass solche Optionen „im Geld“ sind (englisch „in-the-money“ oder kurz ITM). Ist es umgekehrt, beispielsweise ein Call mit Strike 110 USD und das Underlying notiert bei 100, ist die Option „aus dem Geld“ (englisch „Out-of-the-money“ oder kurz OTM). Diese Option hat keinen inneren Wert. Optionen, die „am Geld“ sind („at-the-money“ bzw. ATM) haben einen Strikepreis, der in etwa dem aktuellen Stand des Underlyings entspricht. Wir halten also fest, dass nicht jede Option einen inneren Wert hat, aber (fast) alle Optionen(1) einen Zeitwert.

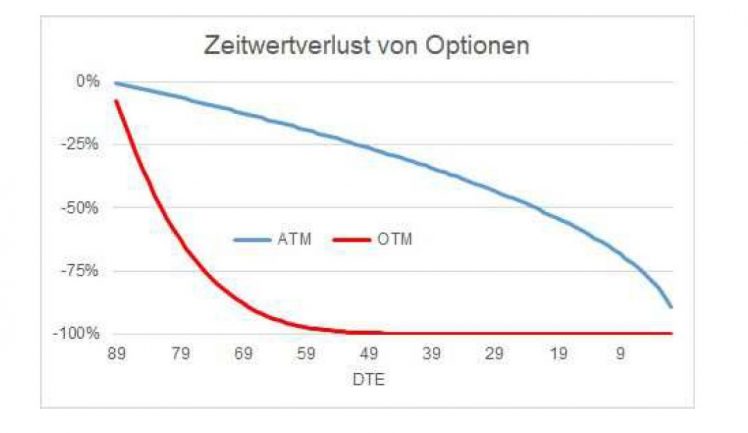

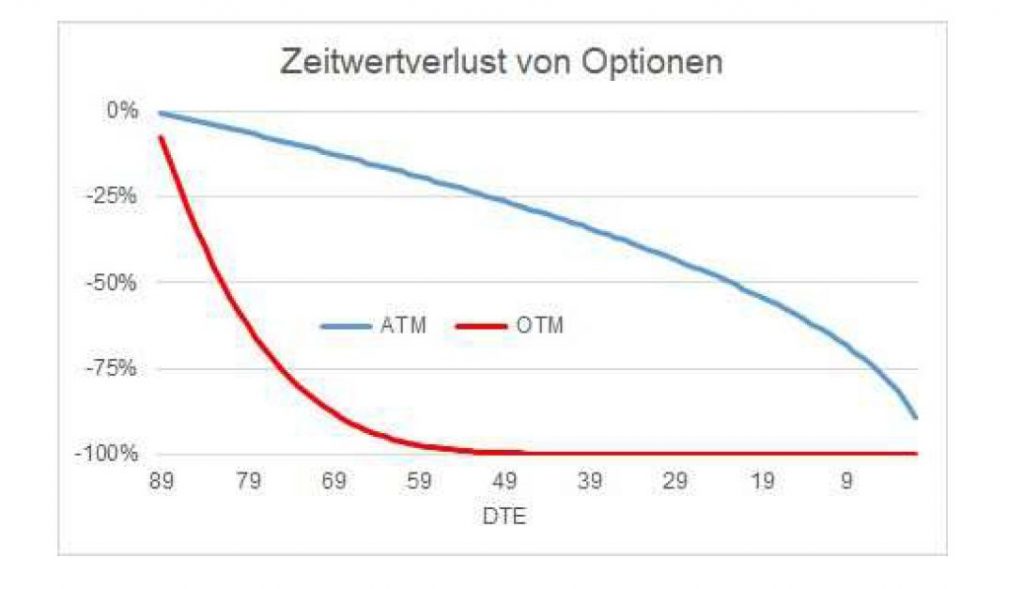

Der Zeitwert der Option muss bis zum Ende der Laufzeit abschmelzen. Optionen, die fällig sind, haben keinen Zeitwert mehr. Sie werden abgerechnet zu ihrem inneren Wert – sofern sie denn einen haben. Wir möchten uns im Folgenden mal das Abschmelzen des Zeitwertes genauer anschauen: Es ist beileibe nicht so, dass der Zeitwert von Optionen linear abschmilzt. Und die pauschale Aussage, dass Optionen gerade zum Laufzeitende am meisten an Wert verlieren, ist so auch nicht richtig. Hierbei handelt es sich um ein weit verbreitetes Missverständnis, denn die Aussage gilt nur für Optionen, die am Geld sind. Optionen, die aus dem Geld sind, büßen dagegen den Großteil ihres Wertes lange vor der Fälligkeit ein. Hier mal ein Vergleich des typischen Zeitwertverlustes über eine Zeit von 90 Tagen bei Optionen am und aus dem Geld:

Die rote Linie zeigt den Wertverlust einer Option, die (weit) aus dem Geld ist über einen Zeitraum von einem Jahr – die blaue Linie den Zeitwertverlust einer ATMOption. Wir sehen, dass die out-of-the-money-Option viel früher als die at-the-money-Option den größten Teil ihres Wertes verliert. So hat in diesem Beispiel die OTMOption bereits nach ca. 14 Tagen (was in etwa 1/5 der Gesamtlaufzeit entspricht) schon drei Viertel ihres Wertes verloren, während die ATM-Option noch nicht mal ein Zehntel Wertverlust verzeichnen konnte. Was ist der Grund dafür?

Je weiter eine Option aus dem Geld ist, desto unwahrscheinlicher ist es, dass sie am Ende der Laufzeit über einen inneren Wert verfügen wird. Sie wird höchstwahrscheinlich wertlos verfallen. Um zum Abrechnungszeitpunkt einen inneren Wert zu haben, müsste das Underlying einen weiten Weg zurücklegen – bis über den Strikepreis der Option hinaus. Je kürzer jetzt die Restlaufzeit wird, desto unwahrscheinlicher wird es, dass das Underlying in der verbleibenden Zeit diesen Weg zurücklegen kann. Das ist der Grund, warum OTMOptionen vergleichsweise schnell ihren Wert verlieren. ATM-Optionen dagegen halten ihren Wert relativ lange, da schon eine kleine Bewegung des Underlyings ausreicht, um die Option ins Geld laufen zu lassen. Kleine Bewegungen sind natürlich auch innerhalb einer kurzen Zeit möglich. Je weiter eine Option aus dem Geld ist, desto schneller erfolgt der Zeitwertverfall. Und das Volatilitätsniveau spielt auch eine Rolle. Man kann also nicht voraussetzen, dass jede OTM-Option exakt dem im Schaubild dargestellten Zeitwertverlauf folgt. Der tatsächliche Verlauf kann flacher oder steiler erfolgen, je nachdem, wie weit die Option aus dem Geld ist, wie lange die Restlaufzeit ist und wie die Vola sich verhält.

Aber die Grundaussage trifft in jedem Fall zu: OTM-Optionen folgen einem konvexen Zeitwertverfall, verlieren also am Anfang mehr Zeitwert als am Ende der Laufzeit und ATM-Optionen habe einen konkave(2) Verfallskurve. Schön, werden Sie sagen, aber was hilft mir das beim Traden? Nun, wenn wir überlegen, wann es sinnvoll sein könnte, Gewinne mitzunehmen, sollten wir berücksichtigen, ob die Option aus dem Geld ist oder nicht. Bei Optionen, die weit aus dem Geld sind und daher sehr schnell ihren Zeitwert verlieren, kann es sinnvoll sein, recht früh aus der Position aussteigen. Wenn ich nach einem Fünftel der Optionslaufzeit schon drei Viertel des möglichen Gewinnes verdient habe, lohnt es sich dann wirklich noch viermal so lange zu warten, um das letzte Viertel des Gewinnes einstreichen zu können? Unter Chance-/Risiko-Gesichtspunkten wohl eher nicht. Dann macht es doch mehr Sinn, die bestehende Position glattzustellen, den Gewinn mitzunehmen und einen neuen Trade aufzusetzen. Bei ATM-Optionen sieht die Sache anders aus. Hier muss ich einfach länger warten, um einen befriedigenden Gewinn zu erzielen.

Wenn Sie mehr darüber erfahren möchten, wie wir Optionstrades aufsetzen und managen, hier nochmal die Links zu unser Ausbildungsreihe und dem Seminar im Traderhotel Lohr:

https://www.optionsuniversum.de/produkt/ausbildung-optionshaendler/ https://www.optionsuniversum.de/intensiv-seminar-grundlagen1/

1 Nur Optionen, die sehr tief im Geld sind, haben einen Zeitwert, der gegen 0 tendiert.

2 Wer sich nicht merken kann, welcher Verlauf „konkav“ und welcher „konvex“ ist, hier eine kleine

Eselsbrücke (© mein ehemaliger Mathelehrer, danke an ihn): „Der Rücken vom Schaf ist konkav…“